選ばれる理由

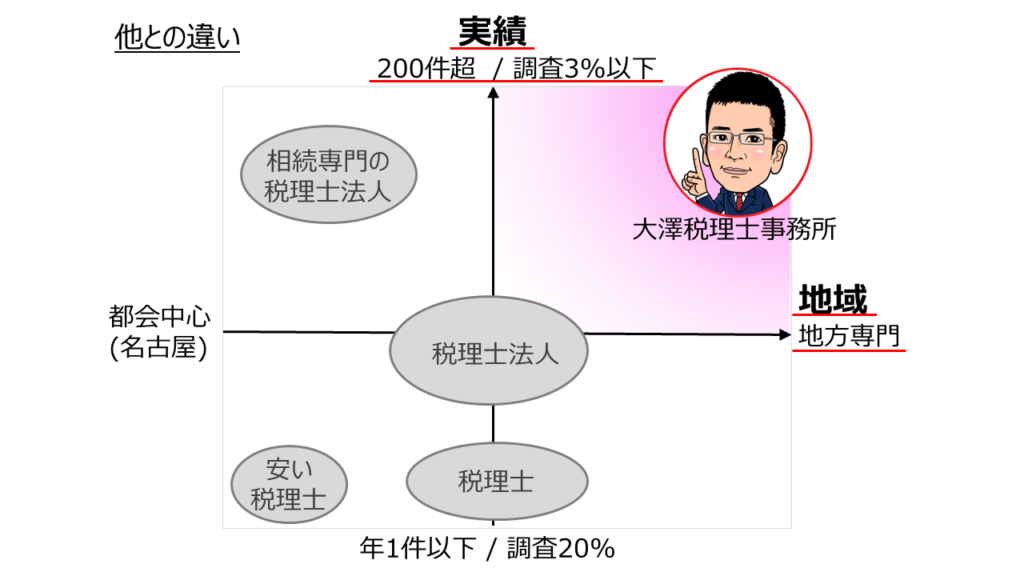

豊田市・みよし市・岡崎市地域を中心に、200件超の相続実績を誇る有数の相続専門の税理士事務所です。 一般的な税理士は年間の平均相続取扱件数は1件未満であり圧倒的な実績があります。相続税を考えるうえで、地方には地方特有の問題があります。 東海地区に居を構える多くの相続専門の税理士が名古屋を中心とする中、 大澤税理士事務所には地方案件のみを行ってきた地方相続を専門とする税理士のいる税理士事務所です。

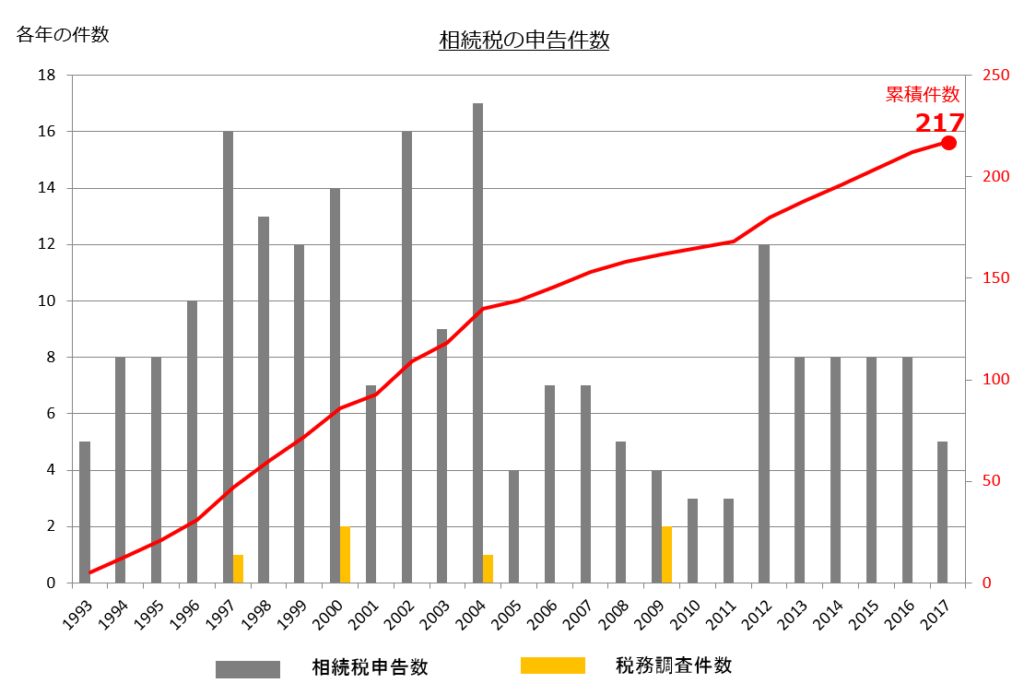

〇圧倒的な相続実績

豊田市・みよし市・岡崎市を中心に、専任で200件超の地方に特化した相続税申告の実績はこちらです。

当事務所には、地方の相続税申告に特化した相続専門の税理士がおり、 豊田市で唯一200件超の相続実績を公表している税理士事務所です。

税理士が1年で扱う相続案件は平均1件未満であり、 数年に1件しか取り扱わない税理士も珍しくありません。 そのため、相続税に関しては税理士の知識も大きく違いがあります。

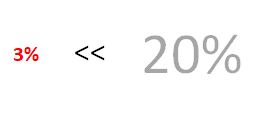

大澤税理士事務所では多数の相続実績より得たノウハウにより税務調査件数を非常に少なく抑えています。 平成28年度報告では、相続税は申告者の20%が税務調査の対象となり、うち80%に追徴税額が発生しています。 なお追徴税額の平均は500万円超と高額になっており注意が必要です。

これに対して大澤税理士事務所では独自のノウハウにより税務調査を非常に低い件数に抑えています。 25年以上を通じた税務調査の割合が3%以下、直近5年間の税務調査件数は0件となっています。

〇相続税申告で注意すること

相続では税金の計算のもととなる課税財産額が思った以上に高額になります。 これは、現在のご高齢の方が複数の土地を持っていることがあり、土地の評価額が高額になるためです。 この土地の評価額は評価する者によって大きく変わり、ルールの範囲内でどこまで値を下げられるかが税理士の腕となっています。また、個人での計算はお勧めできません。多くの特例が活用できず結果的に多額の税金が必要となります。つまり相続税に関する知識によって大きく税額が変わります。

例えば、ある種類の土地の価格を計算するにあたって、都市計画法をもとに市役所、県庁(建設事務所)等に問い合わせを行うことで土地の評価額が20%も異なるものがあります。 20%となりますと、1億円の土地で2,000万円評価額が違ってきます。税率20%であれば400万円税金が違うことになります。 数年前に、同様の事案について県庁に伺った際に、担当者から”このような問合せを受けたことがない”と言われました。

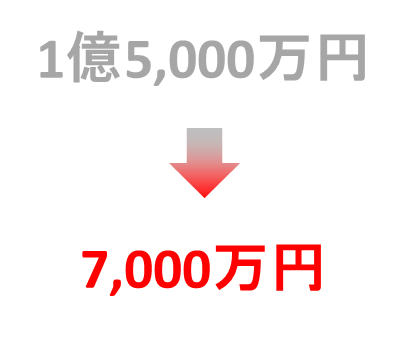

また別の事案では個人で計算した相続税額が約1億5,000万円だったが当事務所にもってきて再計算すると7,000万円まで相続税が下がったケースもあります。このように相続には様々な専門的な知識が必要なこともあり、相続を一般的に取り扱っていない事務所では困難となります。 そのため、相続専門の税理士が必要となります。

地方相続特有の問題

多くの相続専門の税理士は都心部に事務所を構えています。 多くの相続では、資産価値の大半が土地であり、 都心部は地価が高く相続税申告の対象となりやすいためです。 そのため都心部に事務所を構えているほうが多くのお客様に会えるためです。 しかし、都心部の土地は区画整理されているなど、整った形の土地が多く評価は簡単なものが多くなります。 こちらは区画整理された土地の公図と呼ばれるものです(市役所でとることができます)。

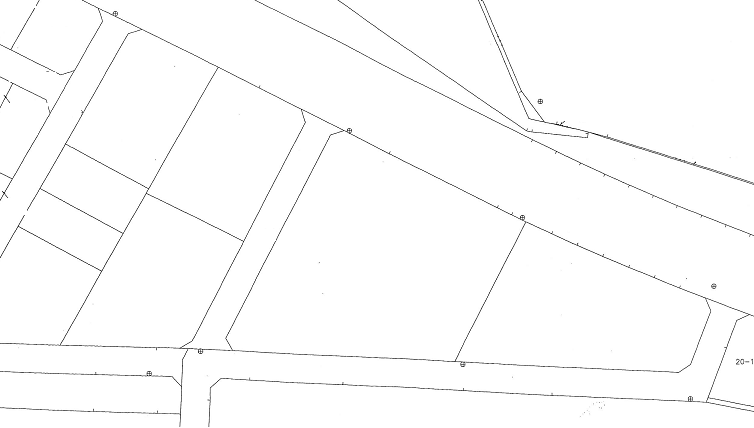

これに対して、地方の土地には不整形の形の土地が多く、評価が非常に困難となります。 こちらは、地方の農村部でよくみられる土地の情報図(市が発行)です。

地方にはこのような特有の問題があるため、地方の相続の場合には、地方に特化した相続税専門の税理士が必要となってきます。

●業界最低水準の税理士報酬

大澤税理士事務所は多数の相続案件を取り扱った相続に強い税理士事務所として、 1人でも多くのお客様が安心して相続案件が任せられるよう、他社の税理士報酬を調査し、業界最低水準の報酬を設定しています。

※調査対象は全国の税理士数十か所及び税理士紹介サイトの最低報酬

●税理士報酬の透明化

現在の税理士報酬額は自由化されており定まった価格がありません。そのため多くの場合、税理士事務所の相続税報酬は遺産総額の0.5%~1.0%のように、あいまいな基準となっています。 さらに、相続税申告は遺産総額が高額となることがあり、資産総額の1%程度とすると、結果的に非常に高額になる傾向にあります。 また、具体的な金額を事前に明示していない事務所も少なくありません。

大澤税理士事務所では、お客様に安心してご依頼いただくため、相続税申告報酬をHPですべて公開しています。

●相続税基本報酬額(税込)について

基本となる税務代理報酬額はご依頼をいただいたすべての方に共通して発生します。 金額の算定にあたっては国内の多くの税理士事務所及び税理士紹介サイトの最低報酬等を調査し、下記価格を算定しています。

| 遺産の総額 | 税務代理報酬額 |

|---|---|

| 相続対象外 | 13.2万円 |

| 5,000万円以下 | 27.5万円 |

| 7,000万円以下 | 38.5万円 |

| 1億円以下 | 50.6万円 |

| 1億5千万円以下 | 66.0万円 |

| 2億円以下 | 83.6万円 |

| 2億5千万円以下 | 101.2万円 |

| 3億円以下 | 121.0万円 |

| 4億円以下 | 148.5万円 |

| 5億円以下 | 176.0万円 |

| 7億円以下 | 209.0万円 |

| 10億円以下 | 242.0万円 |

| 10億円超 | ※別途お見積り |

※ 業務の追加等の特別な事情がある場合を除き、事前にご説明をしていない報酬は一切頂きません。

※ 基本報酬算定の基礎となる遺産の総額とは、プラスの財産の総額のことであり、借入金等の債務、小規模宅地の特例、配偶者控除、生命保険非課税枠等の控除を行う前の遺産総額となります。 具体的には、相続税申告書に記載される下記の総額となります。 そのため、小規模宅地等の特例、地積規模の大きな宅地評価の他にも、多くのノウハウを用いて、土地の評価額等を効果的に減少させることで報酬料を削減しています。

●第1表

①の取得財産の価額

②の相続時精算課税適用財産の価額

⑤の純資産価額に加算される贈与財産価額

●生命保険金等及び退職手当金等の非課税金額

●小規模宅地等の課税価格減額分

●加算報酬(税込)

加算報酬は相続事案ごとの個別性によって発生します。複雑な状況の土地や経営されている会社の株式等の個別事案がある場合に加算対象となります。

| 加算事由 | 加算額 |

|---|---|

| 相続人が複数(2名以上)の場合 ※加算対象は4名まで。 5名以降は加算対象外。 | 上記基本報酬額×10%×(相続の人数-1) |

| 土地(1利用区画分につき) ※路線価評価を要するものに限定。 倍率評価は加算対象外。 | 5.5万円 |

| 非上場株式(1社につき) | 13.2万円 |

| 申告期限より3か月以内 | 基本報酬額の20%~50% |

| その他 | 別途計算 |

●その他費用等(税込)

相続税の申告に付随するその他の作業です。

| 事由 | 費用 |

|---|---|

| 登記・不動産評価等の他士業紹介 | 無料 紹介手数料はいただきません。 紹介先に確認ください。 |

| 税務相談 | 実質無料(※3) |

| 不動産評価に必要な書類の取得 土地等の訪問調査 | 実費のみ |

| 準確定申告 金融機関残高証明書の取得代行 戸籍関係書類の取得代行 延納・物納を行う場合 当初申告後の追加申告 未分割に伴う後日の申告 | 別途お見積り |

| その他特別の加算(※1) | 別途お見積り |

| 税務調査 | 1日当たり5.5万円 |

| 還付申告(※2) | 還付額の25%~35% (完全成功報酬制) |

| 事前の相続対策 | 応相談 財産状況、家族信託の実施等によるため |

※1 預金通帳が多くかつ預金移動が多数ある場合

-非上場株式の会社規模が大きい場合

-関係各所と協議の上、多額の減税を実施した場合

-相続人間での相続トラブルにより作業量が大きく増えたとき

-山林・立木等が多数ある場合

-その他、通常と大きく業務が異なる場合

※2 他税理士の相続税申告に疑問がある場合

※3 相談料は1万円/時間となりますが、相談後に契約された業務費用より同額をお値引きします。